Investmentfonds.de

15.05.2020: Investmentfonds.de

15.05.2020:

OFI AM: Quo vadis US- und europäischer Aktienmarkt?

Köln, den 15.05.2020 (Investmentfonds.de) -

Jean-Marie Mercadal, CIO von OFI Asset Management

Jean-Marie Mercadal, CIO von OFI Asset Management

US-Aktien sind seit Jahresbeginn um "nur" 10% gefallen. Das ist nicht viel,

wenn man bedenkt, dass die Weltwirtschaft vor einer ihrer schlimmsten

Rezessionen in der modernen Geschichte steht.

"Nachdem die Aktienmärkte auf dem Höhepunkt der Panik im März in die Tiefe

gestürzt sind, haben sie sich spektakulär erholt: Der S&P 500 ist seitdem

um mehr als 30%, der Nasdaq-Index um 38% und europäische Aktien um 25%

gestiegen. Das ist eine logische Reaktion auf die von den Zentralbanken und

Regierungen eingeleiteten Maßnahmen. Aber auch in den letzten Tagen waren

die Märkte recht stabil, weshalb in die Kurse mehr als eine kurzfristige

Erleichterung eingepreist zu sein scheint. Welche Signale senden die Märkte

also aus?

Der Technologiesektor wird seinen Abstand zu anderen Sektoren noch

weiter vergrößern. In einer Zeit, in der sich die Volkswirtschaften im

Abschwung befinden, sind Technologie- und Online-Unternehmen die Haupt-

profiteure der Krise. Die fünf größten Unternehmen nach Marktkapitalisierung

im S&P 500-Index machen über 20% des Index aus. Die 10 größten Positionen

im Nasdaq-Index belaufen sich auf etwa 45% der 2.700 Aktien des Index.

Die Namen der größten sind allgemein bekannt: Google, Amazon, Facebook, Apple,

Microsoft und Cisco. Das Kurs-Gewinnverhältnis für die kommenden 12 Monate

der 10 größten Aktien des Nasdaq liegt bei 47 - eine sehr hohe Bewertung.

Im Gegensatz zur Technologieblase im Jahr 2000 sind diese Unternehmen

profitabel und werden von steigenden Investitionen in Kommunikations-Netzwerke

und in das Cloud-Geschäft profitieren. Im Gegensatz dazu sind Aktien in

"physischen" Sektoren wie Fluggesellschaften, Automobil, Industrie und Öl aus

bekannten Gründen stark getroffen.

Die Wirtschaft wird im zweiten Quartal die Talsohle durchschritten haben,

und die Zinssätze werden bei 0 bleiben. Die Epidemie scheint ihren Höhepunkt

erreicht zu haben. Die Statistiken zur Infektionsausbreitung beginnen mehr oder

weniger fast überall nach unten zu tendieren. Der Lockdown wird daher allmählich

aufgehoben, und die Wirtschaft kommt langsam wieder in Fahrt. Die Aktien-

bewertungen deuten darauf hin, dass die Märkte bis September wieder mit einem

gewissen Grad an Normalität rechnen - mit noch niedrigeren Zinssätzen, mit

Schulden, die von den Zentralbanken übernommen werden, und mit billigem Öl.

Wie die Statistiken der Vergangenheit gezeigt haben, können wir daher

logischerweise davon ausgehen, dass die Märkte einige Monate vor dem Ende der

Rezession die Talsohle erreicht haben werden. So weit so normal. Darüber hinaus

leisten die Regierungen eine enorme Unterstützung, die wahrscheinlich andauern

wird. Die Konjunkturprogramme sind größer als 2008 und machen rund 3% des BIP in

der Eurozone und über 5% des BIP in den USA aus. Darüber hinaus wird die

Geldpolitik locker bleiben, die Zinsen bei etwa 0% liegen und die Wertpapier-

kaufprogramme werden vielleicht sogar noch mehr als bisher ausgeweitet werden

- im Fall der US-Notenbank auf den Hochzinsmarkt.

Wenn es eine zweite Epidemie geben sollte, herrscht die Meinung vor, dass

die Regierungen anders reagieren werden als bisher. Einige befürchten schon, dass

der Lockdown als Heilmittel letztendlich schlimmer sein könnte als die Krankheit.

Trotz der staatlichen Unterstützung besteht die Gefahr von weiteren Konkursen -

vor allem im Dienstleistungssektor und bei kleineren Unternehmen, einem Anstieg

der Arbeitslosigkeit und damit auch einer erhöhten Sparquote. Im Falle einer

zweiten Infektionswelle könnte es sein, dass sich die Regierungen nicht wieder an

den Empfehlungen der Gesundheitsexperten orientieren. Die Konsequenzen für die

Wirtschaft könnten unter den oben beschriebenen möglichen Umständen wichtiger als

die gesundheitlichen Konsequenzen eingestuft werden. Zumal es ein zweites Mal

schwieriger sein wird, die Bevölkerung so strikt wie dieses Mal einzuschränken.

Wo liegt also das Problem?

Wir glauben nicht an die Signale des Marktes und bleiben für die nahe Zukunft

eher vorsichtig. Wir gehen davon aus, dass wir nur sehr langsam aus dieser Krise

herauskommen werden. Es gibt viele Hürden für eine schnelle Erholung, was die

Märkte daran hindert wird, in diesem Tempo zu steigen. Die Erholung in den

meisten westlichen Volkswirtschaften wird davon abhängen, ob das Verbraucher-

vertrauen zurückkommt, um die Nachfrage wieder anzukurbeln. Erst dann werden die

Unternehmen wieder anfangen zu investieren. Dieser Weg könnte angesichts einer

steigenden Arbeitslosigkeit ein recht langer sein…

Der Schwere der Krise nach zu urteilen, können wir davon ausgehen, dass die

Unternehmensgewinne in diesem Jahr um 35% bis 40% zurückgehen werden, was ein

Kurs-Gewinnverhältnis (KGV) von etwa 27 für US-Aktien und 18 für Aktien der

Eurozone für 2020 impliziert. Wenn wir berücksichtigen, dass 2020 ein außer-

gewöhnliches Jahr ist, würde das KGV auf der Grundlage der bekannten Gewinne für

2019 bei 18 für US-Aktien und 15 für Aktien der Eurozone liegen. Dies scheint in

der Tat realistischer zu sein, insbesondere da die Renditen von Staatsanleihen

nahe Null liegen, signalisiert aber auch wenig Aufwärtspotenzial.

Wir glauben daher, dass die Märkte in den kommenden Wochen unbeständig sein

werden und sich phasenweise konsolidieren. Im Falle eines Abschwungs wäre unserer

Meinung nach ein KGV von 15 auf der Grundlage "normalisierter" Gewinne nahe dem

Niveau von 2019 für S&P 500-Aktien eine tragfähige Unterstützungszone. Damit

würde der S&P 500 bei etwa 2.250 liegen, was einen möglichen Rückgang um etwa

20% gegenüber den derzeitigen Niveaus bedeuten würde. Wir würden dies unter den

gegenwärtigen Umständen als ein Extremszenario betrachten. Gerade in einer

solchen Baisse-Phase, die unserer Meinung nach durchaus plausibel ist, sollten

Anleger langsam aber sicher wieder in Aktien investieren.

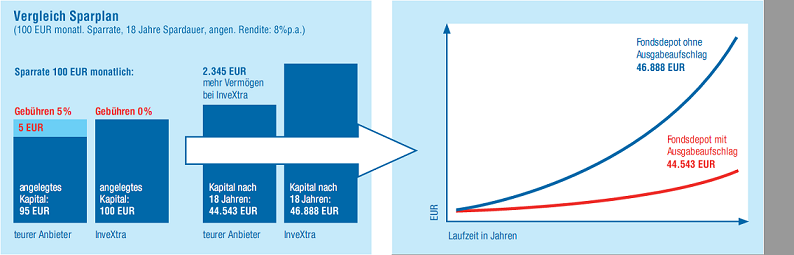

------------- Anzeige -----------------

-------------- Anzeige -----------------

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.