Investmentfonds.de

21.04.2022: Investmentfonds.de

21.04.2022:

J.P. Morgan AM: Inflation versus Rezessionsrisiko - Zentralbanken in der Zwickmühle

Köln, den 21.04.2022 (Investmentfonds.de) -

Tilmann Galler, Kapitalmarktstratege bei

J.P. Morgan Asset Management

Tilmann Galler, Kapitalmarktstratege bei

J.P. Morgan Asset Management

Inflation versus Rezessionsrisiko - Zentralbanken in der Zwickmühle

- Wirtschaftswachstum in USA und Europa unterschiedlich betroffen

vom Ukrainekrieg

- Rezessionsrisiko in Europa steigt, in den USA dürfte Inflation

das größere Übel sein

- Noch nicht der Zeitpunkt für "Augen-zu-und-kaufen"-Strategie

Frankfurt, 21. April 2022 - Schon vor dem Krieg in der Ukraine versprach

2022 ein schwieriges Jahr für die Zentralbanken zu werden. Die Inflation

stieg auf den höchsten Stand seit über 40 Jahren und das reale

Wirtschaftswachstum verlor merklich an Fahrt. Doch die Wachstumskräfte

schienen noch zu stark für das denkbar ungünstigste Szenario für einen

Zentralbanker - die Stagflation. Nach Einschätzung von Tilmann Galler,

Kapitalmarktstratege bei J.P. Morgan Asset Management, ist nun das

Risiko einer Stagflation zurück, so dass die Notenbanken eine schwierige

Entscheidung treffen müssen: Ist das Risiko einer Rezession oder einer

eskalierenden Inflation das geringere Übel? Die wirtschaftlichen

Verflechtungen mit Russland und der Ukraine spielen dabei eine

entscheidende Rolle - und könnten die US-Notenbank Fed sowie die EZB zu

unterschiedlichen Handlungen veranlassen.

Wirtschaftswachstum in USA und Europa unterschiedlich betroffen

von Ukrainekrieg

Der Angriff Russlands auf die Ukraine hat die Rahmenbedingungen seit Anfang

des Jahres schlagartig verändert. "Die Zerstörungen in der Ukraine und die

umfangreichen Wirtschaftssanktionen gegen Russland treiben die Energie- und

Lebensmittelpreise nach oben und vergrößern die Sorge über Angebotsengpässe

in zahlreichen Industrien. Zentralbanken stehen jetzt vor dem Dilemma, dass

sich der Preisauftrieb verschärft und gleichzeitig die Wachstumsaussichten

verschlechtern", stellt Ökonom Galler fest. In dieser schwierigen Situation

müssten die Notenbanken eine Einschätzung treffen, ob das Augenmerk eher auf

das Thema Rezession oder die Inflation gerichtet werde.

Dem Ukrainekrieg dürfte mit Blick auf den Wachstumspfad der beiden

Wirtschaftsblöcke USA und Europa eine entscheidende Rolle zukommen. Trotz

Rückgang seit der Krimkrise 2014 war Europa Ende 2021 mit knapp 36 Prozent

Anteil am russischen Handelsvolumen immer noch der wichtigste Handelspartner,

während der Anteil der USA lediglich 4,4 Prozent betrug. "Schon hier wird

deutlich, dass Europa durch die Auswirkungen der Wirtschaftssanktionen gegen

Russland und den weiteren Verlauf des Konflikts stärker betroffen ist als die

USA", erklärt Tilmann Galler. Auch was die Sicherheit der Energieversorgung

betreffe, gebe es erhebliche Unterschiede. Während die USA quasi

Selbstversorger seien herrsche eine große Abhängigkeit in der EU von

russischen Gas- und Rohöllieferungen.

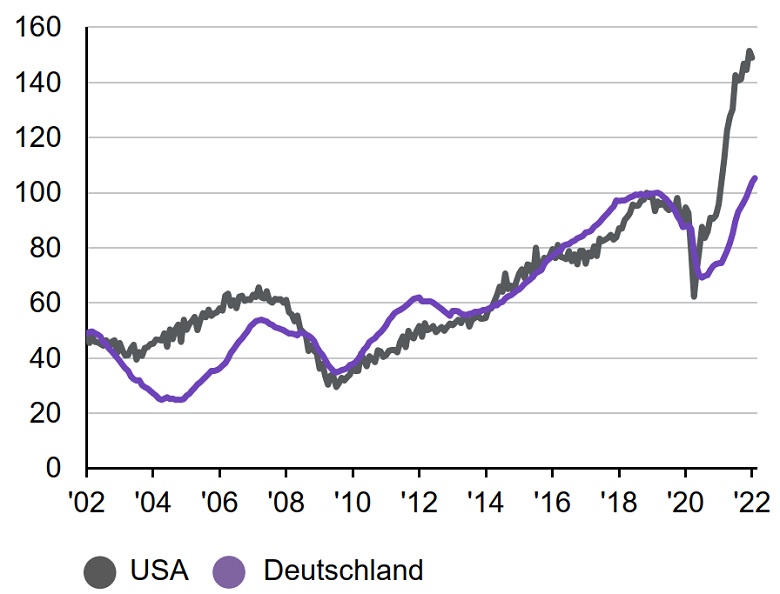

Grafik: Offene Stellen USA und Deutschland

Auf 100 indexiert (Höchststand vor der Pandemie)

Quelle: BLS, Deutsche Bundesbank, Refinitiv Datastream,

J.P. Morgan Asset Management. Guide to the Markets - Europa. Stand der

Daten: 16. März 2022.

Quelle: BLS, Deutsche Bundesbank, Refinitiv Datastream,

J.P. Morgan Asset Management. Guide to the Markets - Europa. Stand der

Daten: 16. März 2022.

Rezessionsrisiko in Europa steigt, in den USA dürfte Inflation das größere

Übel sein

Der historische Absturz des ZEW-Konjunkturbarometers für Deutschland im März

ist nach Ansicht von Marktexperte Galler ein erstes Warnsignal für das immer

größer werdende Rezessionsrisiko auf dem Kontinent: "Die fragile konjunkturelle

Lage in der Eurozone trägt dazu bei, dass die EZB in ihren Erwägungen über

zukünftige Zinserhöhungen den Wachstumsrisiken wohl mehr Beachtung schenken

wird. Die Zinswende wird - zumindest ohne eine schnelle Deeskalation in der

Ukraine - im Gegensatz zu den USA in diesem Jahr noch etwas auf sich warten

lassen", analysiert Galler.

Der Preiseauftrieb war sowohl in Europa als auch in den USA schon vor

Kriegsausbruch ausgeprägt. Die US-Verbraucherpreise sind nun im März um

8,5 Prozent gegenüber dem Vorjahresmonat angestiegen - der höchste Stand seit

Dezember 1981 -, wobei der Preisanstieg bei Gütern und Dienstleistungen

inzwischen Energie als Haupttreiber der Inflation abgelöst hat. Das spreche

nach Meinung von Tilmann Galler für ein deutlich strukturelleres Inflations-

geschehen. Die Arbeitslosenquote ist in den USA im März mit 3,6 Prozent nahe

der Vollbeschäftigung und die Anzahl der offenen Stellen übertrifft die Anzahl

der Arbeitslosen um 5 Millionen. Selten zuvor in den letzten Jahrzehnten sei

die Verhandlungsposition der Arbeitnehmer für höhere Löhne besser als heute

gewesen: In den letzten drei Monaten sind die Nominallöhne bereits um

5,8 Prozent im Vergleich zum Vorjahr gestiegen. "Die Gefahr einer

einsetzenden Lohn-Preisspirale ist groß, falls es der US-Fed nicht gelingt,

durch Leitzinserhöhungen die Inflationserwartungen zu dämpfen",

erklärt Galler.

"Aufgrund der aktuell geringeren Rezessionsgefahr ist für die US-Notenbank

die Inflation das vorerst größere Übel, weshalb wir die nächsten Monate eine

stetige Anhebung der Leitzinsen erwarten. Das birgt jedoch die Gefahr, dass

bei einer weiteren Eskalation der Krise in Osteuropa und weiter steigenden

Rohstoffpreisen das Zinsumfeld für eine dann doch stärker schwächelnde

US-Wirtschaft zu restriktiv sein könnte", führt Tilmann Galler weiter aus.

Sollte die Fed in den nächsten Monaten zusätzlich eine Bilanzreduktion von

95 Milliarden US-Dollar pro Monat beschließen, könnte eine Verknappung der

US-Dollar-Liquidität parallel zu den Zinserhöhungen in der jetzigen Phase

der Unsicherheit und Risikoaversion im ungünstigen Fall zu erheblichem Stress

auf den Finanzierungsmärkten führen.

Noch nicht der Zeitpunkt für eine "Augen-zu-und-kaufen"-Strategie

Durch die jüngsten Kursrückgänge sind Aktien- und Credit-Märkte nach Ansicht

von Tilmann Galler attraktiver geworden, sie hätten aber noch keine

Krisenbewertung erreicht, die zu einer "Augen-zu-und-kaufen"-Strategie

einladen. "Die Unwägbarkeiten des Krieges in der Ukraine und die Konjunktur-

risiken lassen für die kommenden Monate anhaltend volatile Märkte erwarten,

weshalb eine gute Balance zwischen risikoarmen und risikoreichen

Kapitalanlagen geboten ist", fasst Galler zusammen.

Disclaimer

Diese Meldung ist keine Empfehlung zu einer Anlage

und keine individuelle Anlageberatung.

Vor jeder Geldanlage in Fonds oder Edelmetalle sollte man sich

über Chancen und Risiken beraten und aufklären lassen.

Der Wert von Anlagen sowie die mit ihnen erzielten Erträge

können sowohl sinken als auch steigen. Unter Umständen

erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück.

Die in diesem Kommentar enthaltenen Informationen stellen

weder eine Anlageempfehlung noch ein Angebot oder eine

Aufforderung zum Handel mit Anteilen an Wertpapieren, Edelmetalle

oder Finanzinstrumenten dar.

Risikohinweis:

Die Ergebnisse der Vergangenheit sind keine Garantie

für künftige Ergebnisse.

Die Aussagen einer bestimmten Person geben deren

persönliche Einschätzung wieder (J.P. Morgan AM).

Die zur Verfügung gestellten Informationen erheben

keinen Anspruch auf Vollständigkeit und stellen

keine Beratung dar (J.P. Morgan AM)

Rechtlicher Hinweis:

Alle Angaben und Links in diesem Dienst wurden sorgfältig

nach bestem Wissen und Gewissen zusammengestellt.

Für die Richtigkeit der Informationen und Inhalte der Links

wird jedoch keine Gewähr übernommen. Keine der

Informationsangaben ist als Werbung oder Angebot zu verstehen.

Bitte fordern Sie für jede (Geld-) Anlageentscheidung den

jeweils gültigen Verkaufsprospekt und Geschäftsbericht sowie

die wesentlichen Anlegerinformationen (KIID)an und vereinbaren

einen Beratungstermin mit einem professionellen Anlageberater

Ihrer Wahl.

Quelle: Investmentfonds.de

|

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.

und Software-Systems.at. Nutzungsbedingungen. Teletrader, Software-Systems und InveXtra AG übernehmen keine Gewährleistung für die Richtigkeit der übermittelten Daten.