Sparen für Kinder mit Fonds + ETFs

Kinderdepot ist kostenlos bis zum 18.Lebensjahr

Eltern und Großeltern aufgepasst!

Für Kinder und Enkel wird die Zukunft finanziell nicht leichter. Umso wichtiger ist es, frühzeitig vorzusorgen.

Mit einem früh gestarteten Sparplan legt man den Grundstein für finanzielle Freiheit. Bereits 50 Euro im Monat können, langfristig investiert, den Unterschied machen. Der Zinseszinseffekt arbeitet über Jahrzehnte für Ihr Kind.

Jetzt vorsorgen und dem Nachwuchs einen echten finanziellen Vorsprung sichern.

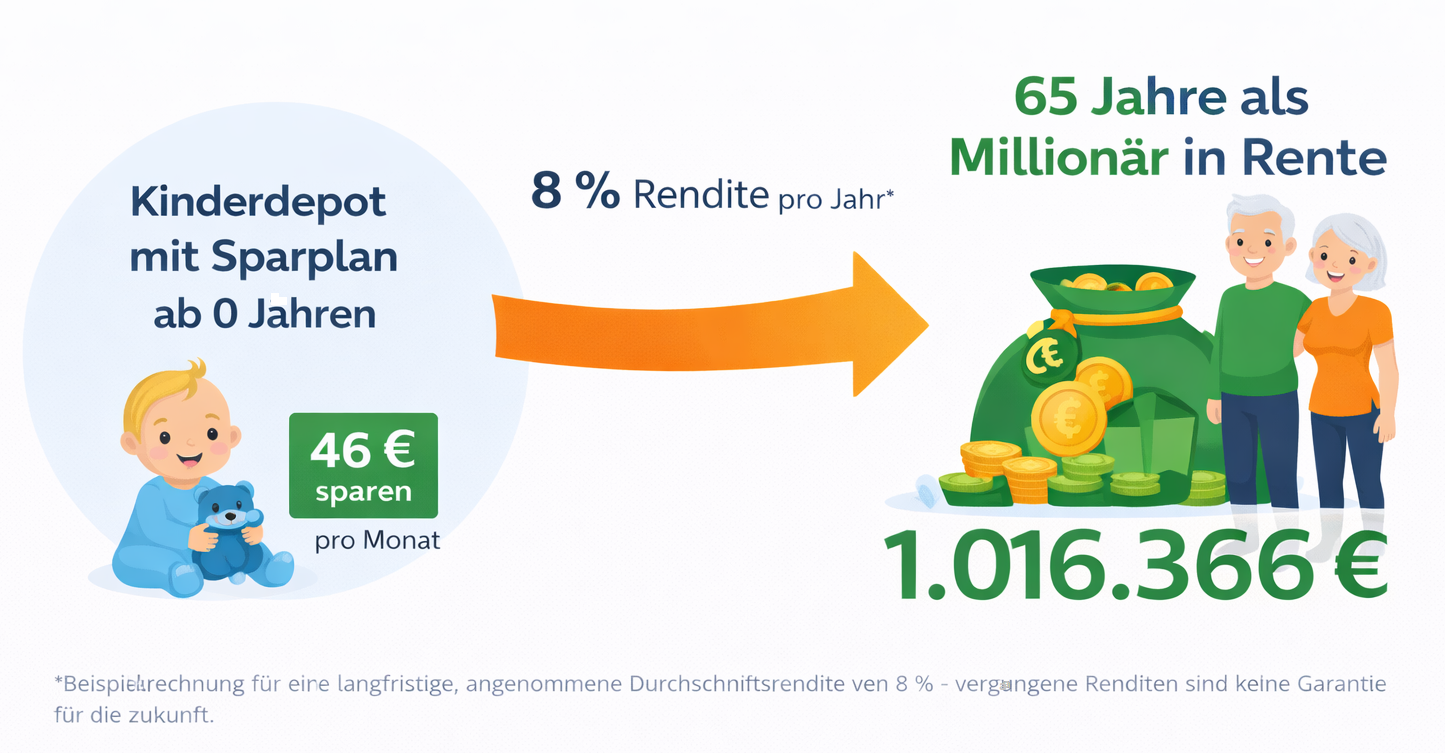

Starten mit 46 Euro ab der Geburt und 65 Jahre monatlich sparen

Unverbindliche Beispielrechnung. Renditen aus der Vergangenheit sind kein verlässlicher Indikator für zukünftige Entwicklungen. Kapitalanlagen unterliegen Wertschwankungen.

Kinderdepot für Fonds und ETFs kostenlos

Schenken Sie Ihrem Kind einen echten Vorsprung.

Schon kleine monatliche Beträge können durch langfristiges Investieren und den Zinseszinseffekt ein großes Vermögen entstehen lassen.

Fonds ohne Ausgabeaufschlag reduzieren Kosten, helfen dabei mehr aus jedem Euro zu machen und können langfristig zu einem höheren Depotwert beitragen.

Kinderdepot mit Beratung | Erfahrung seit 30 Jahren

Sie definieren Ihr Anlageziel.

Wir übernehmen die Umsetzung.

Wir wählen für Sie aussichtsreiche Aktien-ETFs aus und betreuen das Depot nach den bewährten Prinzipien der Investmaxx Stop&Go Anlageberatung, die seit 1996 erfolgreich eingesetzt wird und langfristig den DAX übertroffen hat. >>>Mehr Infos zur Anlageberatung hier.

Starten Sie jetzt mit dem Invextra Kinderdepot bei der FNZ Bank.

Je früher Sie beginnen, desto einfacher lässt sich Ihr Anlageziel erreichen.

Sie haben die Wahl:

- Kinderdepot ohne Anlageberatung – Sie entscheiden selbst

- Kinderdepot mit Anlageberatung – wir übernehmen die Fondsauswahl und passen das Depot regelmäßig an

Video zum Sparplan

Kurzer Erklärfilm zum FNZ Bank Sparplan mit Fonds und ETFs

Wie funktioniert ein Sparplan?

Wie kann ich den Sparplan einrichten? Warum ist ein Sparplan sinnvoll?

Kinderdepot online eröffnen

Kinderdepot bei der FNZ Bank: im Namen des Kindes, von den Eltern eröffnet: EINFACH - KOSTENLOS - SICHER

Das geht ganz einfach und schnell. Die Unterlagen bitte anschließend ausdrucken. Die Identifikation erfolgt über das Postident bei einer Postfiliale..

FNZ Bank Kinderdepot online eröffnenNews aktuell zu Kinder, Bildung, Altersvorsorge, Rente

WICHTIGER HINWEIS

Diese Informationen können nicht alleine die Grundlage für Ihre persönliche Anlageentscheidung sein. Die Informationen ersetzen nicht die gesetzlich (§ 19 Abs. 1 des Gesetzes über Kapitalanlagegesellschaften, KAG) vorgeschriebenen Unterlagen (Verkaufsprospekt), die vor Abschluss eines Kaufvertrages über Wertpapier- sowie Geldmarkt-Sondervermögen zur Verfügung gestellt werden müssen. Nähere Informationen zu den einzelnen Fonds der Investmentgesellschaften entnehmen Sie bitte deren jeweiligen Verkaufsprospekten, die bei uns per E-Mail, telefonisch oder per Fax angefordert werden können.

Kontakt:

Unser Team ist gerne für Sie da und ereichbar per Email oder telefonisch.