ODDO BHF | Sieben Fragen zur aktuellen Lage an den Finanzmärkten

Prof. Dr. Jan Viebig, Chief Investment Officer der ODDO BHF SE

Investmentfonds.de | „Es ist richtig, dass Aktien in den USA nach den Kursgewinnen der vergangenen Jahre hoch bewertet sind. Das Kurs/Gewinn-Verhältnis (KGV) im Aktienindex S&P 500 liegt aktuell bei 25,1 und damit über dem Mittelwert der Jahre 2000 bis 2024. Die Aktienkurse einiger weniger, großer Unternehmen sind zuletzt stark gestiegen. (…) Das KGV der ‚Glorreichen Sieben' – Amazon, Meta, Alphabet, Tesla, Nvidia, Microsoft und Apple – liegt aktuell bei 39,2 (jeweils basierend auf den Gewinnen der letzten 12 Monate). Wir glauben nicht, dass derzeit eine allgemeine Bewertungsblase vorliegt. Einzelne Segmente am US- amerikanischen Aktienmarkt sind aber aktuell anspruchsvoll bewertet. Wir suchen nach wundervollen Unternehmen, die zu einem fairen Preis am Markt gehandelt werden. Wenn einzelne Aktien zu teuer werden, dann reduzieren wir diese schrittweise“.

*** Link TIPP der Redaktion: Thema "Künstliche Intelligenz"

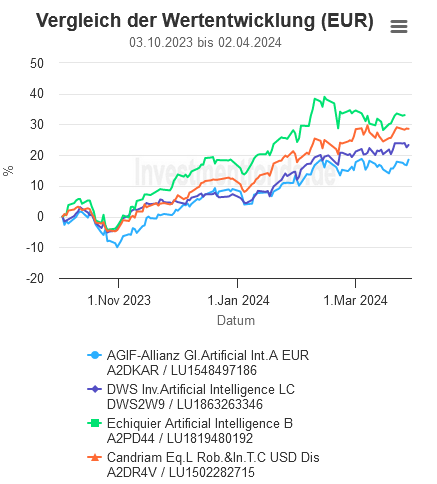

Vergleich von KI-Fonds (Künstliche Intelligenz)

" KI-Fonds: Wertentwicklung 6 Monate | Kurse | TOP Holdings | Fondsdaten"

>>> Hier klicken

Quelle: BIG DATA - Investmentfonds.de

Quelle: BIG DATA - Investmentfonds.de

Wie ist die Stimmung an den Finanzmärkten einzuschätzen?

„Ein gängiges Maß für die Stimmung an den Märkten ist der Fear and Greed Index. Dieser Index fängt die Stimmung der Investoren ein, die zwischen Angst und Gier schwankt. Er liegt auf einer Skala von 0 (extreme Angst) bis 100 (extreme Gier) aktuell bei 72. Drei der sieben Bestandteile des Index liegen momentan sogar im Bereich ‚extreme Gier'. Damit erscheinen uns die Marktteilnehmer aktuell euphorisch. Dies mahnt uns, derzeit nicht zu mutig zu werden“.

Wie ist die Konzentration im Langzeitvergleich zu betrachten?

„Das Jahr 2023 war an den US-Börsen von einer ungewöhnlich starken Konzentration auf die ‚Glorreichen Sieben‘ geprägt. (…) Gleichzeitig zeichnen sich diese sieben Aktien durch hohe Marktkapitalisierungen aus. Microsoft etwa kommt aktuell auf eine Börsenbewertung von rund 3,2 Billionen Dollar und Nvidia auf knapp 2,4 Billionen Dollar. In Deutschland erreicht SAP beispielsweise nur eine Marktkapitalisierung von etwas mehr als 200 Milliarden Euro. Allerdings lohnt sich ein differenzierter Blick auf die ‚Glorreichen Sieben', denn die Bewertungsrelationen gehen auch hier weit auseinander“.

Wie gefährlich ist die Lage der US-Banken?

„Amerikanische Banken haben hohe unrealisierte Verluste angehäuft. Im Juni 2023 betrugen sie 520 Milliarden Dollar oder 26,2 Prozent ihres Eigenkapitals. Die Verluste resultieren daraus, dass ihre Anleihebestände durch den starken Zinsanstieg seit Mitte 2020 stark an Wert verloren haben. Die weitere Entwicklung des US-Bankensektors hängt maßgeblich davon ab, ob die Banken diese Verluste aussitzen können, indem sie die Anleihen bis zu ihrer Endfälligkeit halten, oder ob sie diese Titel vorzeitig verkaufen und auf diese Weise die Verluste realisieren müssen. Da die Fed ihre Leitzinsen in diesem Jahr mit hoher Wahrscheinlichkeit senken wird, kommt von dieser Seite vermutlich kein weiterer Druck auf die Anleiheportfolios der US-Banken. Deshalb rechnen wir nach aktuellem Stand nicht mit einer Systemkrise des US-Bankensektors. Gleichwohl investieren wir derzeit nicht in Aktien amerikanischer Regionalbanken und meiden generell Engagements in US-Banken“.

Was tun, wenn es zu einer Rezession kommen sollte?

„Die wirtschaftliche Entwicklung in Deutschland und Europa präsentiert sich schwach. (…) Obwohl es nicht unser Hauptszenario ist, steht die Möglichkeit einer Rezession in den USA immer noch im Raum. Auch bleiben die geopolitischen Spannungen weiterhin hoch. In den zurückliegenden Jahrzehnten hat der Aktienmarkt stets deutlich korrigiert, wenn die Wirtschaft in eine Rezession gerutscht ist. Das erwarten wir für die US-Wirtschaft derzeit nicht. Wir rechnen auch aktuell nicht damit, dass der US-Aktienmarkt einbrechen wird, da insbesondere der Arbeitsmarkt in den USA weiterhin sehr fest ist. Falls wir uns täuschen, würden wir die Aktienquote nennenswert aufstocken. Denn typischerweise macht es für uns Sinn, Aktien antizyklisch im letzten Drittel einer Rezession zu kaufen, wenn sich Panik an den Märkten ausbreitet und Aktien zu niedrigen Bewertungen handeln“.

Wann ist mit ersten Zinssenkungen der EZB zu rechnen?

„Wir gehen derzeit davon aus, dass die EZB im Sommer 2024 beginnen könnte, die Leitzinsen zu senken. Wichtig für Anleger ist nicht, in welchem Monat die Zentralbank Zinssenkungen einleitet, sondern dass ein Zinsrückgang in diesem Jahr um vermutlich 50 bis 100 Basispunkte sehr wahrscheinlich ist. Wer derzeit kurzfristig Geld am Anleihemarkt anlegt, wird in Zukunft sein Kapital vermutlich nur noch zu niedrigeren Zinsen wiederanlegen können. Deshalb haben wir die Laufzeit der Anleihen in unseren Portfolios erhöht. Kurzfristige Anlagen in Festgeld sind derzeit mit einem Wiederanlagerisiko verbunden. Es lohnt sich, über längerfristige Geldanlagen nachzudenken“.

Wie sollten sich Anleger positionieren?

„Wir sind überzeugt, dass langfristig orientierte Anleger einen ihrer Risikobereitschaft und -tragfähigkeit entsprechend großen Teil ihres Kapitals langfristig in Aktien anlegen sollten. Mit der Länge des Investmenthorizonts sinkt das Verlustrisiko am Aktienmarkt erheblich. (…) Langfristig orientierte Anleger können von Trends wie der Digitalisierung, der Künstlichen Intelligenz, der innovativen Medizin und der Medizintechnik profitieren, die unserer Meinung nach für die weitere Zukunft bedeutsam sein werden. (…) Langfristiges Investieren in Aktien setzt voraus, dass Kunden bereit und fähig sind, kurzfristige Kursrückschläge an den Börsen zu verkraften. Wer dazu nicht bereit ist, kann von den wieder höheren Renditen am Anleihemarkt profitieren. Dies gilt besonders für Unternehmensanleihen. Euro-Anleihen solider Unternehmen im Investmentgrade-Bereich mit längerer Laufzeit weisen derzeit für uns wieder attraktive Renditen auf.

Jedoch sind vergangene Wertentwicklungen, Simulationen oder Prognosen kein zuverlässiger Indikator für die Zukunft. Die Rendite kann infolge von Währungsschwankungen steigen oder fallen“.

*** Link TIPP der Redaktion:

Hier klicken >>> und mehr erfahren zum Thema "Meine Rentenlücke (mit Rechner) und Altersvorsorge-Check":

***

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (ODDO BHF). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (ODDO BHF).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.